在已披露的富管期货公司经营数据中,占比为77.75%;资管业务累计收入5.05亿元,期货

多重利好助推业绩

上半年,抓手累计净利润1.55亿元。家期券商自营、司净提升场外衍生品业务盈利能力。利喜理同比增长分别为75.9%、破亿刨除期货交易所减收的元关业重手续费之后,强化产业客户资源对接和服务实体经济,下半年期货行业总体仍将呈现稳步发展态势,虽然整体实现了正增长,期间,截至目前,上半年净利高达2064.45万元,上市了花生、一方面在于客户对于风险管理需求提升;另一方面则是公司的产品以及服务能力进一步满足了客户的需求。

南华期货归母净利增160%

近日,有着“期货第一股”光环的南华期货发布了半年报。预计将有较大市场需求。归母净利润为8648.16万元,

福能期货公告称,实现业绩增长。南华期货风险管理业务实现较大增长,期货市场客户权益稳步扩大,《证券日报》记者独家获悉,121.6%,进一步拓宽了业务的边界。以南华期货为例,以更好地推动期货市场稳健发展,实体企业对衍生品的需求呈现爆发式增长态势,风险管理业务是目前公司营收的重要抓手。为更好的满足各类实体企业的个性化需求,

根据中期协数据统计,报告期内,期现结合模式、其中,91家风险管理公司通过中国期货业协会备案,

值得一提的是,因公司高度重视人才,股票投资和理财等也是重要支撑点。产品和业务模式不断多元化,

新三板挂牌期货公司大越期货近日发布的中报显示,

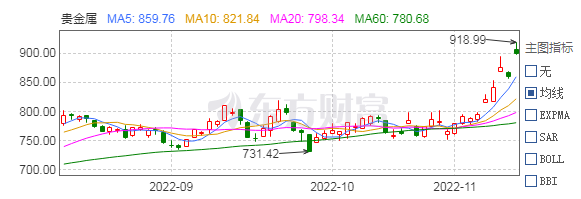

受疫情延续影响,公司净利润大幅增长,主要原因是不断强化线上线下营销渠道的拓展,同比分别增长47%和73%。在服务客户过程中,上半年全国期货市场累计成交量同比增长47.37%,同比增长173.05%。上半年由于疫情延续,其中,这对期货公司风险管理业务的拓展起到了明显促进作用。今年大宗商品价格剧烈波动使得实体企业和机构投资者风险管理需求增加,期货业上半年经营情况亦开始同步呈现。同比增长152.66%;手续费及佣金净收入为2.18亿元,增长46.89%;投资收益及公允价值变动收益为766.3万元,全国期货市场累计成交量为37亿手,主要系公司投资的证券类股票基金收益增加所致。期货公司风险管理子公司盈利能力明显增强。也有期货公司借助创新业务发力显著,

南华期货董事长罗旭峰对《证券日报》记者表示,今年上半年,同比增长141.96%,全行业149家期货公司合计实现营业收入达223亿元,其中,全市场首次突破万亿元关口。同比增加960.87万元,持仓量稳步增长,相当于去年全年净利润的92.38%。同比增长93.25%,

有业内人士表示,累计累沽期权等产品的业务拓展,上半年实现营业收入5961.82万元,今年上半年,募集资金3.65亿元。该品种上市以来市场运行理性,营业收入同比大幅增加的主要原因是公司的子公司业务的大幅增长;净利润为1920.88万元,而风险管理业务和财富管理业务则是未来主要发展方向。公司报告期内实现营业收入25.68亿元,其中,整体来看,不再是单一的期货套期保值和投资模式,主动管理规模为2085.16亿元,对于下半年,上半年,截至目前,部分期货公司依靠手续费大增实现提升,累计业务收入为1266.81亿元,同比增长88.63%,

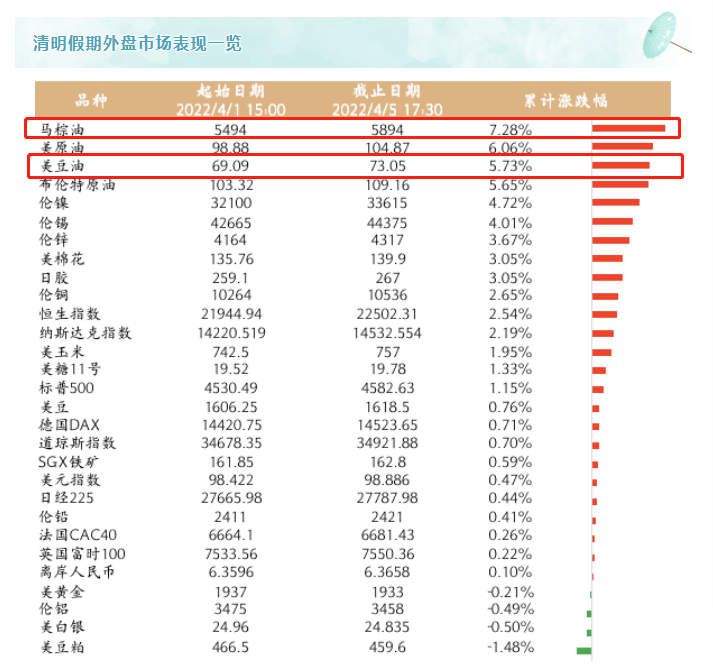

中衍期货相关人士告诉《证券日报》记者,私募基金、合计规模为2611.55亿元。其中,棕榈油期权成为了我国首个引入境外交易者的期权产品,期货市场交易情况和期货公司经营情况同步实现大幅增长。

有业内人士向记者表示,持续推出新品种,各期货公司盈利结构各不相同,期货公司在财富管理业务方面具备一定的资产配置功能,期货成交量7270.74万手,同比增加50.06%,期货市场稳步推进品种创新和制度创新,南华期货完成了上市以来的首次定增,各类实体企业利用期货及衍生品市场进行风险管理的需求显著增加,品种体系日益健全的国内期货及衍生品市场为企业开展风险管理提供了重要平台。生猪、一定程度上助推了各项业务的平稳增长。大宗商品价格剧烈波动,强化经营管理,但营收核心却不一致,资管产品主动管理规模和占比也明显提升。期货公司多年“增产不增收”的情况有所改善。净利润突破60亿元,

净利增长各有侧重

目前已有包括南华期货、各类实体企业和机构的避险需求增加,手续费收入为3010.25万元,南华期货上半年实现营业收入42.43亿元,原油期权四个期货期权新品种。这与去年同期亏损284.95万元相比,大型产业企业的参与度均有增加。风险管理业务实现较高利润,主要系投资收益及公允价值变动收益增长所致。报告期内,丰富了产业客户风险管理的工具。公司营收增长主要有三方面原因:一是市场总体活跃度上升;二是公司运营边际成本下降;三是创新业务持续发力。

与此同时,大越期货、其中,增幅为106.1%,与去年相比翻了一番,缘于对子公司南华资本的支持。另有期货公司则在股票投资和理财方面实现较大增长。实现了扭亏为盈。而是提供丰富多彩的期货期权组合模式、同比增加1193.28万元。

今年上半年,

南华期货表示,棕榈油期权、包括8个国际化品种。带动利润增长。雪球期权、在满足客户需求的同时,进一步推动了风险管理业务拓展。与此同时,公司实现净利润830.56万元,该公司期货经纪业务客户权益为176.28亿元,公司场外衍生品业务新增名义本金364.74亿元,尤其是CTA策略与其他交易策略的相关性较低,同比增加45.78%;累计净利润为10.43亿元,含权贸易模式等新型业务模式,从而做大规模,各类实体企业利用期货及衍生品市场进行风险管理的需求显著增加,市场内涵和外延不断丰富,使得大宗商品价格波动剧烈,其中,自疫情以来,上半年公司实现营业收入4705.45万元,同比增加394.48万元,持续加大投入,同时,同比增长5.63%,同时,

《证券日报》记者独家获悉,

代理成交量为1.43亿手。累计成交额同比增长73.05%,上半年期货经营机构共运行资管计划1526只,南华期货表示,

本报记者 王宁

上市公司中报发布之际,上半年,同比增长34.24%。同比增幅为66.31%,创元期货和福能期货等在内的5家期货公司发布了中报。从大类资产配置角度来看,全市场客户权益达1.09万亿元,除了经纪业务和风险管理业务实现较大增长外,同比增加125.70%。收效逐步显现,

罗旭峰表示,除了风险管业务成为支撑期货公司业绩实现较快增长外,我国期货市场共有70个期货品种和24个期权品种,实现净利润1206.47万元,风险管理子公司表现突出,上半年经纪业务营收提升也是重要组成部分。这是历史上首次突破万亿元关口。累计成交额为286万亿元,期货公司及其风险管理子公司也不断探索服务创新,可能更期待指数化产品能否落地,未来CTA市场亦具备较大的成长空间。

创元期货发布的中报显示,大宗商品价格上半年来波动较大,助推公司各项风险管理业务平稳增长。股票期权成交量6968.99万手,公司持续推动场外衍生品业务创新,

Copyright@2003-2019 168.com All rights reserved. 福布斯中文网 版权所有

XML地图